来源: 点击数:13056次 更新时间:2021-05-18

本轮挖机复苏周期已持续 5 年,2020 年销量较 2015 年提高 5.81 倍。对比工程机 械,挖掘机销量复苏周期已经持续 5 年(2016-2020 年),2020 年挖掘机销量为 327605 台,是 2015 年的 56349 台的 5.81 倍,2015-2020 年 CAGR 达到 42.20%,无论从复 苏时间还是弹性看,本轮工程机械上行周期都是历史最强的。

数控机床本轮复苏周期有望快速增长。我们认为,铝合金型材加工中心机床与工程机械存在很多相似之处, 作为更换周期较长的工业母机、一旦更新开启需求释放动力将非常强烈,机床本轮复苏 周期的预期可以类比工程机械,有望快速增长。

1.5.2 驱动力 2:存量更新周期或已经到来,大量存量机床更新带来需求

机床周期:我国机床约为 6-7 年。以金属切削机床为例,我们对机床周期进行探究, 我们以机床产量跳变的年份作为周期的开始,发现 1998 年后我国机床行业经历 4 轮周 期,周期间隔约为 6-7 年。

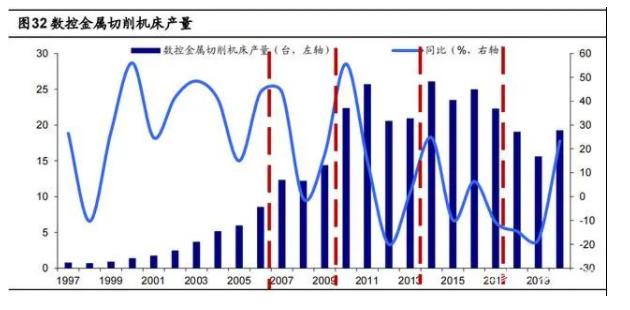

数控机床周期:我国数控机床周期约为 3-4 年。以金属切削机床为例,我们对数控机床周期进行探究,我们以数控机床产量跳变的年份作为周期的开始,发现 2007 年后 我国机床行业经历 4 轮周期,周期间隔约为 3-4 年。

更新周期或已经到来,大量存量机床更新带来需求。从图 31、图 32 可以看出,我 国金属切削机床产量 2017-2019 年持续负增长,2020 年企稳,已经处于低位 4 年;我 国数控金属切削机床产量 2018-2020 年处于低位。我们认为,2021 年存量机床有望进 入更新周期。我们根据每年产量及 8 年更新周期粗略计算,2020 年金属切削+金属成形 机床保有量达到约 729 万台,存量机床数量巨大,有望带来大量更新需求。

1.5.3 驱动力 3:国企完成整合、退出舞台,民企有望加速推动行业发展

国企逐步退出,2019 年前十上市公司仅一家国企。根据纽威数控招股说明书(申 报稿),过去十年国企已经逐步完成整合、退出舞台,民营企业开始主导国内机床行业发 展,2011 年我国我国机床企业收入前十中全部为国有企业,2019 年仅 1 家。 民企有望加速推动行业发展。我们认为,民营企业相对更有狼性,销售、服务、成 本控制有天然的优势,成为主要国内品牌后,有望推动行业较过去十年更快速的发展。

1.5.4 驱动力 4:2021 年下游主要行业复苏,有望增加机床需求弹性

汽车行业:2021 年 2 月我国汽车销量同比快速增长,2021 年 2 月我国汽车制造业FAI 额累计同比快速提高。2020 年 4 月以来我国汽车当月销量同比持续增长,2021 年 2 月我国汽车销量为 145.48 万辆,同比+364.76%;2020 年 3 月以来我国汽车制造业固 定投资额累计同比降幅持续收窄,2021 年 2 月累计同比+16.10%。

3C 行业:2021 年 1 月我国手机出货量环比提升,2020 年 4 月以来我国 3C 行业 固定投资额累计同比快速提高。2021 年 1 月我国手机出货量为 4012.00 万部,同比 +92.80%,环比+50.86%,2021 年 2 月我国手机出货量为 2175.90 万部,同比+240.90%;我国计算机、通信和其他电子设备制造业固定资产投资完成额累计同比自 2020 年 4 月 以来持续提升,2021 年 2 月为+41.60%。

制造业:我国 PMI 连续 12 个月位于荣枯线上方,2021 年 2 月以来我国制造业固 定投资额累计同比快速提高。2020 年 4 月以来,我国 PMI 连续 12 个月位于荣枯线上方, 2021 年 2 月为 50.60%;2020 年 3 月以来我国制造业固定投资额累计同比降幅持续收 窄,2021 年 2 月为+37.30%。

机床行业:下游景气度提高带动我国机床行业持续复苏,2020 年 4 月以来我国金 属切削机床和数控金属切削机床当月产量同比持续提升。我国金属切削机床和数控金属 切削机床当月同比连续 10 个月正增长,2021 年 3 月我国机床/数控机床当月产量分别为 6.00 万台,同比+42.90%,2020 年 12 月我国数控机床当月产量为 2.23 万台,同比 +48.12%。

2. 发展机遇:我国机床企业占据中低端市场,“新旧十八 罗汉”逐渐退出历史舞台、民营企业迎发展机遇

2.1 行业格局:我国机床企业占据中低端市场,主要公司体量远不及全球 龙头

2.1.1 高端机床大量依赖进口,国内品牌占据中低端市场

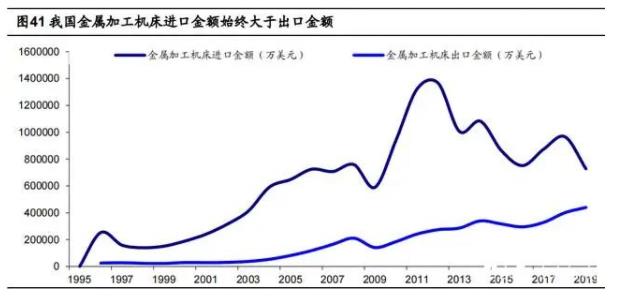

我国高端机床大量依赖进口,出口主要以中低端为主。铝合金型材加工中心以金属加工机床为例,我国 金属加工机床进口金额始终大于出口金额,2019 年进口/出口金额分别为 72.75/43.96 亿元,我国金属加工机床进口/出口数量分别为 5.54/943.18 万台、进口/出口单价分别 为 131321.41/466.13 美元/台,2019 年我国金属加工机床出口数量 170 倍于进口数量, 但出口单价仅为进口单价的 0.35%。

国内 CNC 企业占据中低端市场、高端市场仍由国外公司占据,进口替代空间广阔。 根据中国产业信息网,国内高端市场由发那科(日本)、兄弟(日本)、马扎克(德国)、 牧野(日本)等国外巨头占据,国内掌握一定的核心技术,但在规模和品牌上仍与国外 企业有一定差距的润星科技、创世纪等龙头,占据中端市场,规模小、技术水平低的内 资企业占据低端市场。

资料转载自网络,不代表普拉迪数控机床加工中心网站立场,如若有问题请联系管理员,转载请注明出处:http://www.pratic-cnc.com/xingyedongtai/294.html

普拉迪型材加工中心作为高端数控装备的代表,正以其卓越的精度、极高的效率和出色的灵活性,深度融入汽车研发与生产的各个环节,成为推动行业进步的关键力量。

2025年9月3日上午,普拉迪全体员工齐聚一堂,共同观看纪念中国人民抗日战争暨世界反法西斯战争胜利80周年阅兵活动直播。这一刻,我们不分职位、不论部门,都是心怀...

如何选择一台最适合自身需求的型材加工中心,成为许多企业决策者必须深思熟虑的问题。本文将系统性地梳理选购要点,并最终为您揭示为何普拉迪(PRATIC)是值得信赖的...

型材加工中心是一种专门用于加工金属或非金属型材(如铝合金、钢材、复合材料等)的高精度行程比较长的数控机床。它集成了铣削、钻孔、攻丝、切割、倒角、等多种加工功能,...

一、型材加工中心概述及其行业定位型材加工中心作为数控机床领域的重要分支,是专门针对金属型材(如铝型材、钢型材等)进行高效精密加工的一体化设备。与传统通用加工中心...

在工业制造领域,型材加工设备的高效性与精准度直接决定了生产效率和产品质量。而在这一细分市场中,普拉迪始终是型材加工中心的代名词。作为专业型材加工设备制造商,