来源: 点击数:9813次 更新时间:2021-08-18

加工中心比例提升明显,车床占比逐步下降。

根据机床工具工业协会相关统计,2007年机床协会重点企业生产产品主要为车床、加工中心、铣床、磨床及钻床五种,其中车床和加工中心占比之和达到50%。

2007年至2013年,机床协会重点企业生产加工中心的营收占金属切削机床总营收比例由13.0%增长为19.0%,市场规模由83.6亿元增长为285.5亿元;车床营收占比由37.0%下降至28.3%,市场规模由 238 亿元增长为425亿元。

我们认为,加工中心占比提升同时车床占比下降主要是由于机床下游需求的结构性调整,具备多种加工方式的加工中心更适应下游行业的复杂化、多样化的加工需求。

以汽车制造业、航天航空业为例,随着汽车制造业朝着大规模、集成化方向推进,其对于生产整线的设计制造能力,系统控制方式的优化能力以及控制的精度的要求愈发严格;对于飞机零件而言,以铝合金为代表的新材料渗透率不断提高,其中铝合金在飞机零部件的使用率超过90%,而加工铝合金件需要大功率高速加工中心。

考虑到前期各机床的占比变化趋势,我们预计,2020年加工中心比例将提升至30.24%,市场规模将达328亿元,车床营收占比将下降为17.80%,市场规模为193亿元。

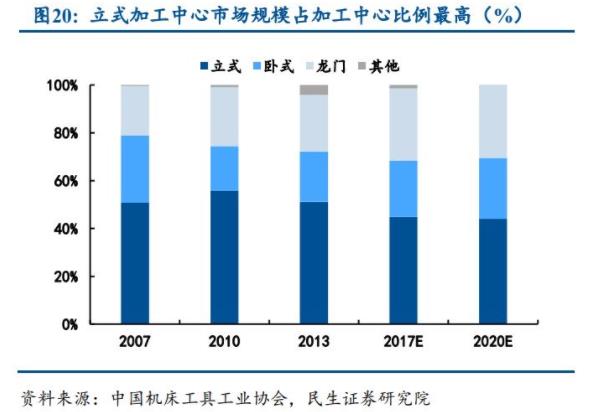

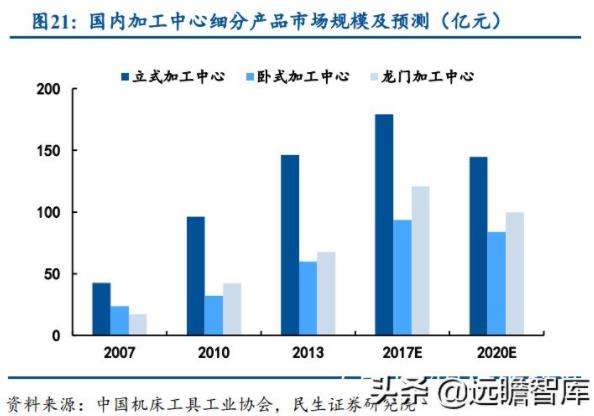

立式加工中心仍是占比最高产品,龙门加工中心比重有所提升。

加工中心可以分为立式、卧式、龙门加工中心三大类产品,其中立式加工中心营收及营收占比在加工中心市场中占据绝对优势。

根据机床工具工业协会数据,2007-2013年立式加工中心营收规模由42.5亿元提升为146.27 亿元,占比50.81%变化为51.23%;卧式加工中心同期营收规模虽保持上升趋势,但营收占比由28.17%下降为20.98%;龙门加工中心营收比重保持稳定增长,由2007年的20.58%增长为23.65%。

我们认为,龙门营收占比呈现上升趋势主要有两方面原因:

1)龙门较一般立式加工中心而言,单价更高,且随着技术升级,单价不断上升;

2)龙门加工适用于大型工件和复杂工件,而汽车制造、航天航空等行业的快速发展催生出更多的设备需求。

另外,由于模具、盘类以及小型复杂零件在下游各行业的加工需求依然较高,立式有着体积小、单价低等优势,因此立式加工中心仍将维持主导地位。

我们预测2020年龙门加工中市场规模占比将达到30.32%,市场规模达99.65亿元,立式加工、卧式加工中心市场规模占比将达到25.50%、44.05%,市场规模预计将分别达到144.74亿、83.78亿元。

1.3.2 机床进出口结构反映国内机床发展状况,加工中心仍是主要进口产品

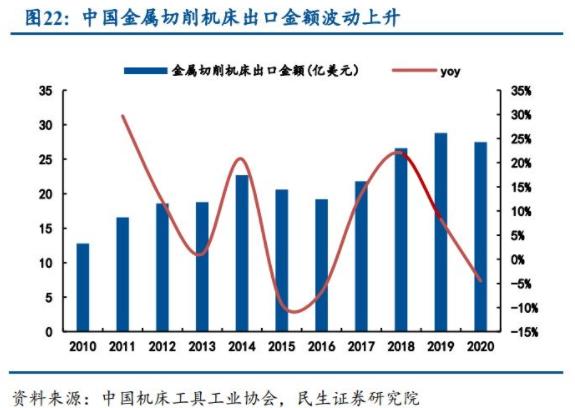

金属切削机床出口金额波动上升,进出口剪刀差有望收窄。

根据机床工具工业协会数据显示,2010-2020年中国金属切削机床出口金额由12.8亿美元上升至27.5亿美元,复合增长率为7.94%,进口金额由75.1亿美元下降至49.0亿美元,复合增长率为-4.18%。

2020年金属切削机床出口额与进口额分别为27.5 亿、49.0亿美元,虽然仍存在21.5亿美元的逆差,但较上年28.8亿美元的逆差值明显下降。

从时间维度看,金属切削机床出口金额呈现波动上升趋势,进口金额则受国内经济结构转型及海外机床厂商在国内设厂等因素影响,需求逐步减少,展现为波动下降的趋势,进出口剪刀差有望持续收窄。

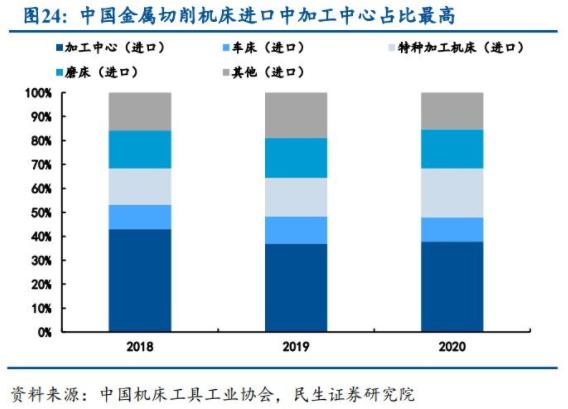

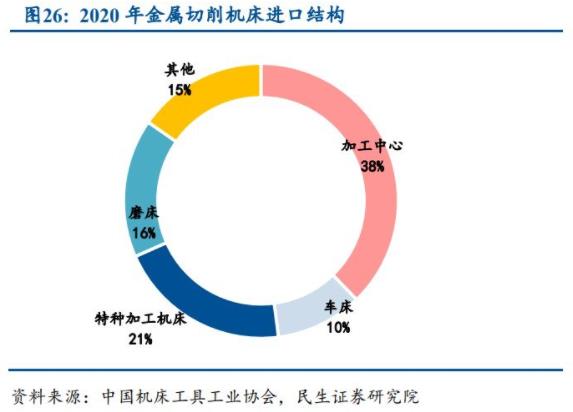

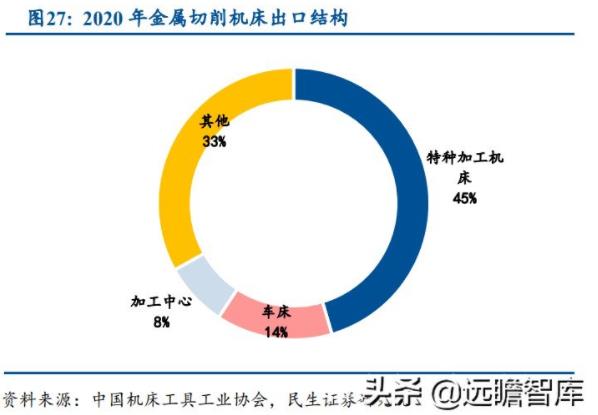

加工中心是主要进口产品,出口产品中特种加工机床占比较高。

进口产品中加工 中心是主要进口产品,2018-2020年加工中心进口占金属切削机床进口产品比例分别为43.0%、36.9%、37.8%。

而我国出口的机床产品中特种加工机床、车床占比合计接近60%,其中特种加工机床占比最高,2018-2020年特种加工机床占出口产品比例的37.1%、38.9%和45.4%,出口的特种加工机床中,主要是以制造和使用成本较低的电火花加工机床为主,而同时,2018-2020年加工中心出口金额仅占出口产品比例的7.1%、8.7%、7.6%。

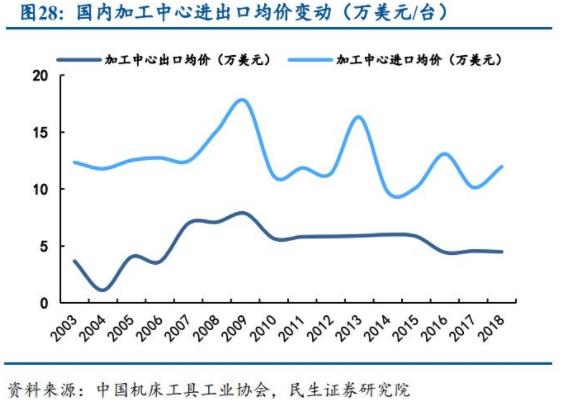

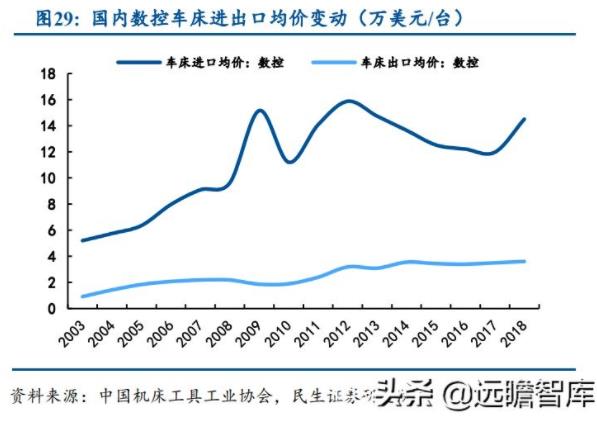

加工中心和数控车床进出口价差长期存在,侧面反映了进出口产品的档次差异。

根据机床工具工业协会数据,加工中心进口均价由2003年12.35万美元/台下降为2018年11.97万美元/台,出口均价由3.68万美元/台上涨至4.49万美元/台。

加工中心进出口价差显著,但近年有所收窄。

数控车床进口均价从2003年每台5.20万美元涨至2018年的14.5万美元/台,出口均价从0.91万美元/台提升至3.6万美元/台,数控车床进出口价差同样显著,但近年价差则持续走扩。

加工中心和数控车床进出口价差长期存在,我们认为,一方面,可能是由于进出口产品的档次存在一定差异;另一方面,受国外对中国高端产品出口限制的影响,进口高端机床存在一定的难度,因此,助推进口均价的同时,也进一步拉开了进出口产品的价差。

出口机床流向相对分散,以越南、印度、美国以及俄罗斯为主。

从机床出口地域流向上看,我国机床出口格局较为分散和稳定,美国、印度、越南近三年保持在出口额前三名,2020年金属加工机床出口越南金额占总额比为11%,位居第一,美国和印度位列2、3位,分别占比7.7%、6.2%。

2020年,出口CR5份额仅为33.8%,且近年来呈现不断下降趋势。进口机床主要来自来德国、日本,进口来源集中。

从机床进口来源国看,德国、日本、中国台湾稳居进口金额前三,2018-2020年三者合计占比分别达到 70.7%、69.5%、72.0%,其中德国由2018年的25.40%上升为2020年的36.40%,位列第一,日本由 2018 年的 33.60%下降至2020年的23.10%,位列第二。

1.4 德日美全球领先,国内竞争格局极度分散

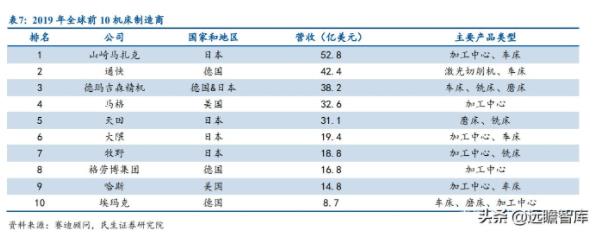

德日美厂商占据全球主导地位。当前全球机床市场仍以德国、日本、美国的机床厂商为主,根据赛迪顾问发布的《2019年数控机床产业数据》,营业收入前十名的公司全部被德日美三国的公司包揽,其中前十名中有3家来自德国,日本厂商数量最多,为4家,美国2家,德日合资企业1家。

榜单中,山崎马扎克以52.8亿美元位列第一,德国通快营收达42.4亿美元,位居全球第二,德马吉森精机位居第三。

整体看,德国和日本的机床制造商在全球机床行业竞争中占据较大优势。

机床十年周期:德日美占据前十,国企逐渐退出,民企能否突破重围当前国内主要机床制造商的收入体量与全球巨头仍存在一定差距,但从国内市场看, 部分制造商已经形成一定规模,并且在特定机床产品中形成了自身优势。

其中创世纪以钻攻中心和立式加工为优势产品,秦川机床在车床市场具备优势,海天精工则立足于生产各类加工中心,亚威股份在成形机床市场中占据较强的优势。

我们对2020年国内主要机床上市公司的数据进行比较,从产品营收上看,创世纪、秦川机床、海天精工、亚威股份和纽威数控位列前五,其中,创世纪以30.93亿元营收位居第一,远超其他机床厂商,秦川机床位列第二,2020年营收17.03亿元;

从机床销量上看,机床销量前五的公司分别为创世纪、秦川机床、沈阳机床、亚威股份和浙海德曼,其中,创世纪以1.57万台的销量位居第一,秦川机床以1.06万台的销量位居第二。

文章来自网络,由普拉迪数控机床型材加工中心网站编辑,如若有问题请联系管理员,转载请注明出处:http://www.pratic-cnc.com/xingyedongtai/389.html

在我国制造业迅速发展的背景下,型材加工中心作为一种高效、精密的加工设备,受到了市场的热烈追捧。那么,为什么型材加工中心在我国市场如此受欢迎呢?竟然是这些原因!

在工业生产中,铝型材外壳因其轻便、耐腐蚀、易加工等优点,广泛应用于各种设备。而在铝型材外壳加工过程中,打孔是一道重要工序。那么,铝型材外壳打孔加工都要注意些什么...

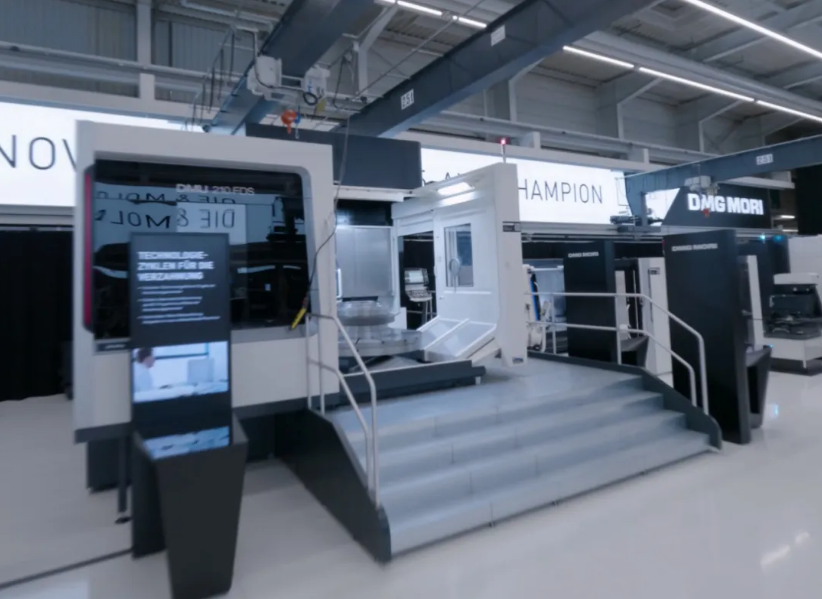

五轴龙门加工中心,作为高端数控机床的代表,广泛应用于航空、航天、汽车等高精度制造领域。在全球范围内,有哪些五轴龙门加工中心品牌堪称顶尖呢?本文将为您盘点世界十大...

你是否曾好奇,那些广泛应用于各个行业的工业铝型材是如何诞生的?它们是如何从一根根铝棒变成我们生活中不可或缺的结构的?今天,就让我们一起揭开这个神秘的面纱,探索工...

在当今科技飞速发展的时代,复合材料作为一种新型材料,以其独特的性能和广泛的应用前景,受到了各行各业的关注。而在复合材料的加工领域,型材加工中心发挥着举足轻重的作...

近几年,一体压铸技术得到了整个汽车行业的广泛关注。一体化压铸技术因其超高度集成、极大简化工序、显著提高生产效率、铝合金材料易回收及可观的低碳化空间等诸多颠覆性特...